「融資租賃產業就像蜘蛛網一樣。」採訪途中,一名融資業務小邱向我們分享了他對行業的觀察。就如他所言,如今的融資租賃產業規模龐大,光是三大租賃公司:中租迪和、和潤、裕融,一年的業務規模就高達6,000多億元,這還不包含未納入計算的其餘6,000多間融資公司。然而急速膨脹的融資體系演變至今迸發各色亂象,這與支持融資體系運作的「分包模式」密不可分──在這座陰暗的蛛網迷宮中,「大包」、「中包」和「小包」各是什麼角色?層層分工出了哪些紕漏,導致多重費用的苛扣與對借款人的剝削?其中的分工體制為我們提供解答。

站在大片落地玻璃窗前向下俯瞰,高雄市繁華的商圈景觀盡收眼底;玻璃窗內,則是另一片欣欣向榮。價值數十萬元的紫水晶洞、紫南宮金雞母、裱著框的紅色百元鈔,無不象徵著辦公室主人的身分和對財富的渴望。

很少人會注意到,過去十多年來,這一間坐落於新興區的30人小公司,在與高雄這座城市一同成長茁壯期間,已經成為獨霸一方的行業翹楚。「財晟整合行銷」,光是字面上模稜兩可的用語難以推斷其組成,但社群媒體上一句輕描淡寫的炫耀,道出了這間公司的生意主軸:僅靠著約30名電訪高手,我們創造了1年3億元的車貸業績。

走入辦公室內,人聲交落有致。「你好,請問你有借款需求?」十多坪空間內,電訪人員們被塞在用屏風區隔的格子裡,隔板上貼著「機車貸」、「汽車貸」等貸款形式的詳細撥款金額和分期利率,這些字條被用來提醒他們如何與客戶流暢交涉。這些電訪員的對話幾乎不曾中斷,他們手中紅底燙金「賺大錢」3個大字的古老座機電話,正是可靠的生財工具。

空間的另一頭,則是幾組資料夾一字排開,「中租」、「和潤」、「亞太」,這些全是融資公司的名字。作為一間貸款公司,「財晟整合行銷」的工作是協助客人辦理融資貸款,透過旗下設置的電銷中心,數十名電話銷售人員會一一朝群眾撒網,奉上各種融資貸款選項供借款人挑選,舉凡近幾年常見的車貸、機車貸、手機貸、商品貸等,都可以透過「財晟」協助辦理。

實務上,儘管促成的交易不計其數,但「財晟」並非貸款資金的源頭;他們是中間人,提供客戶訊息、協助協商、促成交易並收取服務費。這樣的公司,又有一個約定俗成的統稱:「代辦公司」。

借錢一般分為三大窗口,第一是銀行、第二是融資公司、第三是當舖、錢莊等民間管道。當客戶有資金需求,代辦會問清楚他們的經濟條件,並找到最適合的窗口、最優惠的利率來解決問題。只不過,銀行多半只願意放貸給有穩定收入的薪資戶,在以中、小企業、攤商經濟為主力的台灣,就連收益頗豐的攤販主也未必能從銀行借到錢。脫離銀行貸款體系的人如此之多,「財晟」也因此以融資貸款為主力。

相對於此,他告訴我們,他通常收取8%以下的手續費(代辦公司手續費沒有法規依循,有業者收取20%、甚至更高的手續費),並且在經過詳盡的經濟狀況調查後才會接案,該收多少代辦費、利息多少也都會據實以告,再用這些條件為客戶找到最適合的借貸管道,「這才是正常代辦該有的面貌」。喬醫師補充,一個好代辦應具備豐富金融知識與人脈,作為融資管道與民眾間的溝通橋梁、收取合理費用,而非只顧著將自身利益轉嫁到借款人身上。

批評不留餘地,起因來自於他的親身經歷。「喬醫師」遇過不少客戶被無良代辦詐欺的例子,除了事前收取數千元的「顧問諮詢費」,事後又謊稱客戶沒有對自己的經濟狀況據實以告導致貸款失敗,藉此向客人索取數萬元違約金。他直言這並非常態,卻象徵著整個融資市場的混亂。

就如這位業務所言,過去兩年立法院就多次將缺乏管制的融資市況定義為「亂象」,並請來相關單位在委員會中列席報告。其中,去年(2024)行政院消費者保護處在立院專題報告中指出,單單2020至2023年間,每年各地方政府就會受理300至400件與融資公司消費相關的爭議,爭議態樣以「無法解約,或需支付高額手續費始得提前清償」(提前清償違約金)占大宗(約7成),其次為「不知是融資貸款」、「業者話術詐騙」、「違約金過高」等類型。

這些爭議背後,一來反映出大眾對融資市場的強烈需求,二來則是凸顯了融資體系不受規管導致的嚴重後果。實際上,就連融資公司及其業務到底該如何定義,都需打上問號;在查找多間企業資料時,我們發現這些公司往往只需依據經濟部的營業項目登記規則,申請代號為JE01010的「租賃業」,並添加至營運項目即可,其業務範圍更沒有詳細規定。

- 公司間或與行號間有業務往來者

- 公司間或與行號間有短期融通資金之必要者

具體而言,針對融資產業的管理匱乏主要體現在目前的寬鬆體制上,去年質詢時點名「薯條三兄弟」中租迪和、和潤、裕融等三大融資租賃公司的立委王世堅就強調:「一直以來融資公司就是依照《公司法》管理,主管單位是經濟部商業司,但《公司法》轄管全台灣140萬家公司,『薯條三兄弟』是上市企業,業務量一年好幾百億,經濟部要怎麼管?能比照一般公司管嗎?」

多方面的質疑正凸顯管制的失靈,但仍無法解釋融資租賃企業何以發展至此?又為何「喬醫師」這樣的獲益者會出面批評「代辦公司」的無良?要找出答案,必須先從整個融資租賃體系的營運模式開始談起。

「我們這行就有點像蜘蛛網一樣,從中間開始向外輻射,」從事貸款服務5年的小邱告訴《報導者》。

為了賺錢,5年前小邱從警職退下,投入代辦公司裡當業務。起初他拿著三大租賃公司的名片四處行銷,尋找客人代為辦理融資租賃貸款,如幾年前風行的機車貸,一台中古機車他可以讓客人用15.7%的利率借到45萬元,每一筆交易中,小邱則賺取約30,000元的佣金。

這些落入業務口袋的佣金,其實就是融資租賃產業發展成網狀結構的根基。

小邱解釋,這些佣金由位處頂端的中租迪和、和潤與裕融三大公司發放,主因是這些國內規模最大的融資租賃企業,在2024年底合計資產達1.1兆元、應收帳款約7,600億元,該年度業務規模高達6,700億,占有統計市場份額的9成;而這些巨頭為了盡可能地將貸款產品擴散至整個市場,幾乎將開發客戶的業務全數外包,按件計酬的佣金就是激勵業務的甜美紅蘿蔔。

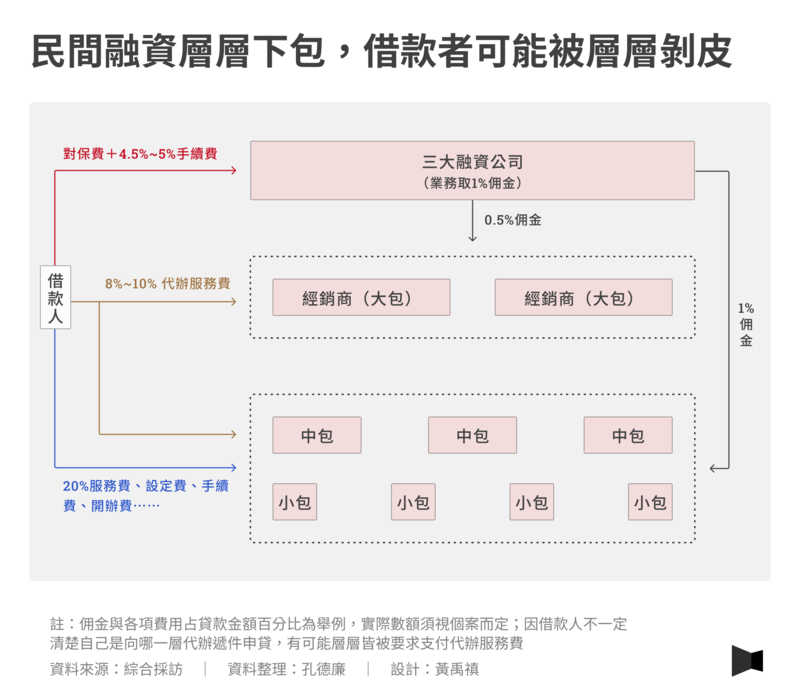

在這個外包體系中,規模僅次於三大的代辦公司稱為「大包」。就如獨霸南部市場的「財晟整合行銷」一樣,這些「大包」具有直接對口三大租賃公司的經銷資格,他們向三大業者申請經銷牌照,負責向下收集大量申貸案件並轉給三大審核、撥款,再從三大手中提取佣金為獲利。這樣的業者僅有1、20家,卻是撐起整個融資體系的關鍵,因為它們必須人脈夠廣、案件量夠多,才能直接和融資公司對接,而所有的融資申請都必須透過「大包」來遞件,才能讓貸款流程正式啟動。

「成為大包要規模夠大才行,我知道光要當和潤的經銷商,機車貸款一個月就要撥款2,000萬。我也不想被其他代辦公司再抽一層,但做不到、太難了。一台機車30萬,你想看看要做幾台(才能達標)?」待過經銷商多年的小邱,自陳「大包」業務壓力很大,不能單靠公司內部業務達成,一定要跟其他公司合作增加案量。他在融資體系上層的經銷代辦公司磨練後,從2024年起自立門戶,和合夥人一同成立代辦公司,招聘3名業務準備朝這個目標邁進。

像小邱這樣的中型公司又稱為「中包」,專門開發各種貸款需求並集合案件送往「大包」。他們每個月會承接數十件借貸案件,讓融資公司撥款數十到數百萬元不等,以此來分食一部分佣金。

網狀結構的最底層,則是為數眾多的「小包」,這些代辦公司可能是一人小公司,或甚至是從公司脫離、自己出來跑單幫的業務。他們和「中包」一樣在各種社群媒體網絡中活躍、尋找客戶,但因位處底層,案件數量少、分得的佣金自然也不多;為了賺錢,他們會想盡辦法促成每一筆借貸,無論借款人的條件好壞。

這樣層層分工的體制中,佣金成為最原始的驅動力。

分別待過三大租賃公司的前資深業務ZIV向我們大致分享整個租賃體系的分潤結構,他解釋,以一筆100萬元的融資租賃貸款來計算,佣金總額大致是貸款金額的2.5%。2.5%中有1%歸三大的業務,簽有經銷合約的「大包」拿到0.5%,「中包」、「小包」則分食剩下的1%,但整體計算方式會依據貸款金額和案件量而浮動。

他也補充,佣金同樣是依照層遞方式向下發放,當「大包」集合旗下所有申貸案件送往融資公司並完成撥款後,他們可以拿到第一筆佣金;這些佣金到帳後會再依序分給開發客戶的「中包」,再由「中包」轉部分佣金給「小包」。在這種利益共享的結構下,融資租賃產業的觸角不斷向外擴張。

只是不管佣金分潤或是層層分包的經銷制度,都並非融資租賃業首創,為何演變至今亂象頻發?

就如這位業務所言,由「大包」轉「中包」再分至「小包」的分包過程裡,階層愈高話語權愈高,由於案件量大,他們掌握佣金的分配比例;規模較小的業者分得的佣金往往相對單薄。為了賺錢,這些「中、小包」的代辦公司於是祭出各種收費手段,如貸款金額20%的服務費、設定費、手續費、開辦費,或開徵五花八門的額外費用,試圖從借款人手中揩油。

多位借貸者都反映他們不是不能接受高於銀行的借款利率,而是代辦業者莫名加收的各種衍生費用,讓他們被多次剝皮。

更有甚者,無良的代辦公司業務甚至直接將借款人徹底玩弄在掌心之內。作為一位每年處理上千萬元借貸案件的「中包」負責人,Lisa和我們分享了她的經歷。她解釋,借款的最佳選擇一定是銀行,因為利率落在3%至9%之間,下一階是融資公司,利率為12%至16%不等;最後才是當舖、金主或是地下錢莊,這些管道利率動輒20%起跳。

儘管有這些規則存在,Lisa卻目睹代辦公司的前同事A將借款人一步步推向深淵。

事件中,A優先推薦經濟條件不錯的借款人向當舖借款,等到對方被高額利息掐緊脖子後,A火速跳出來「拯救」借款人,替他申請利息中等的融資貸款。這筆融資貸款在繳納一段時間後,A才將借款人的債務轉到條件最佳的銀行。期間,借款人不僅要付出多餘利息,每一次申貸也都會被收取服務費。Lisa告訴我們,光是這個案件,A就獲利超過100萬元。

「做代辦都有他們的『狼性』,他們會加收是正常的,還有業務把為了照顧生病家人出來借錢的客戶逼到在馬路上崩潰咆哮,因為那個業務在沒有提前告知的狀況下,又加收了總貸款10%以上的服務費,」Lisa說。

不只是中下游動手腳,就連位處頂端的三大企業業務,也有自己的「賺錢之道」。

曾在三大融資公司擔任業務的ZIV就透露,就「提高獲利」而言,光是「對保費」收取就大有蹊蹺。在貸款申請通過、融資公司撥款之前,通常會由公司業務出面向借款人確認身分、並核對合約內容,他指出,這段對保的過程中,融資公司會默許業務員提高「對保費」額度當作獎勵,例如普遍3,500元的對保費,業務會收到8,000元至15,000元。「這沒有寫在合約上,我拿文件請借款人簽名,我說對保費10,000就是10,000,要給現金,對方一定會給我,不然貸款怎麼過?」他解釋。

- 公司行號登記文件:例如公司章程、董事名冊、股東名冊、商業登記抄本、公司變更登記表等

- 負責人信用資料:如果是申請銀行企業貸款,通常會要求提供個人信用報告、存款帳戶、信用卡帳單等文件

- 銀行活存存摺:企業或個人最近3個月的銀行存摺及往來明細

- 近3年稅務報表:401/403/405報表、資產負債表等

- 身分證明文件:負責人身分證正反面影本

由於無良業者的存在,使得整個融資體系中,從上到下都充斥層層剝削。

一位曾在中租服務多年的高階主管向《報導者》解釋其中的根本成因:「租賃業本來走的是《民法》債權轉讓的模式、或者是抵押貸款的模式,真實交易是基礎,但現在為什麼大家都不做真實交易?講白了就是貪。再加上租賃業的確沒有規管,給經濟部管就是沒有人管,所以租賃業就開始亂搞,開始造假,才會變成同等經濟規模下,這些公司想辦法要創造出更多的Loan(貸款),到最後大家就鋌而走險。」

層層堆疊的融資租賃體系創建出一座巨大的蛛網迷宮,不只讓位處頂端的三大融資公司無法發揮應盡的管制責任,位在食物鏈底層的借款人更是容易輕易迷失。

首先,一如市面上占比最大的各種「代辦公司」,其名稱就囊括了經銷、代辦、數位科技、代書、資產整合、債務整合等形形色色的變化,一般人幾乎難以辨別其中差異,遑論明確知道自己接觸的對象到底是融資公司、代辦業務、還是地下錢莊。幸運者接觸到「大包」,只被收一次代辦費,「不幸者」則落入無良小包代辦手中,被層層扒皮。

「就像很多網路上的代辦公司也自稱自己是代書,但其實我也不知道他們到底是真的代書還是假的代書。代書(地政士資格)不好考,光是這項就可以看出代辦公司的形式很不一樣,」Lisa指出。另一名執業10年的地政士也向我們澄清,依法規,合法地政士事務所會載明「地政士」字樣,目前所見的「代書」事務所,不見得有合法資格,估計3到4成是代辦,做的是申辦融資的服務,像是手機貸、機車貸。

《報導者》爬梳公開財報便發現,網路家庭(PChome)集團底下、經營「瑪吉PAY」的「二十一世紀數位科技公司」,2024年營收達15億元,規模緊追業界三大龍頭中租迪和、和潤、裕融,然而這類規模龐大的業者,卻不在金管會最新頒布的納管範圍內,使得管理和咎責更加難以實踐。

立委王世堅辦公室在過去幾年來陸續接到多起陳情案件,他們耗費大量心力協助債務人與融資公司進行協商,卻屢次以失敗作結。接受採訪時,王世堅如此描繪現實狀況:

「只要出事,他們(融資公司)就推給業務員,你去找業務員。不過業務員已經不在了、都離職了,這些案件中只有被害人跟『薯條三兄弟』是真實存在,那些業務員都跟鬼魅一樣、靈魂一樣四處飄,你根本找不到他們。」

過去幾年,融資租賃市場卻持續蓬勃發展,吸引各路人馬插足試圖分一杯羹。依據監察院報告,光是三大的整體業務規模,就從2019年的4,001億元擴大到2023年的6,690億元,是1.67倍的巨量成長,這還不包含其餘未受統計的業者。

同一時間,爭奪市場份額的也不再只是傳統大型的融資企業,包含經營連鎖汽車旅館的歐悅、以防詐出名的Gogolook、以及規模日漸擴增的PChome集團旗下「瑪吉PAY」,紛紛加入競爭行列。若以「借錢」為關鍵字上網搜尋,更可以發現琳瑯滿目的貸款廣告就刊登在名為「借錢網」的網站上。

這些新型融資企業的出現,可能正標誌著新一波的債務浪潮來襲。

如今已經獨立作業的ZIV,旗下也有多個合作通路,從一名業務搖身一變成為「中包」,他也拍攝短影音向大眾傳遞貸款知識。在替客戶篩選融資對象時,ZIV曾和部分新的融資企業合作,他用「凶狠」來形容這些新晉成員,不只是服務費收得凶、催債力度也不可小覷。

「因為這些新公司壓力很大,他們的資本被墊更高。三大融資的資金大部分是和公股銀行借的,利率頂多1%多,可是其他公司拿不到這麼好的條件,跟銀行借款的利率可能來到3%到4%,成本是人家的2倍,放款又故意放那麼寬,那他們的催收就要極度有手段,錢才拿得回來,」ZIV分析。

數字也可證實市況變化,根據監察院報告,全台37間銀行對融資租賃公司放款金額由2019年底的1,504億元逐年成長至2023年底的2,732億元,4年間成長8成以上。以同期利率來看,則是從1.24%至3.54%,逐年上升到2.17%至4.42%之間。

只是這對有資金需求的人來說,並不一定是件好事。自立門戶的「中包」小邱直言,目前狀況反映出融資租賃市場還在不斷擴張,但資訊變得更加模糊,這使得那些要借錢的人要付出的代價更高、成本更高、風險更高。

仰仗層層分包、轉包的體制和細緻的分潤,現代的融資租賃產業織出了一張綿密而複雜的利益網絡,讓不少民眾受困其中。如今,這張網絡仍持續向外輻射,更多觸手的加入讓「捕獲螺旋」(capture spiral)變得更加完美。只是融資體系作為獨立於銀行外最大的借貸管道,理應有其存在必要,但劍走偏鋒的演化,只是讓更多有需求的借款者落入萬劫不復的金融陷阱裡。為了健全這個藏在地下的金融體制,這座迷宮確實需要更透明,讓陽光照進陰暗的角落。

深度求真 眾聲同行

獨立的精神,是自由思想的條件。獨立的媒體,才能守護公共領域,讓自由的討論和真相浮現。

在艱困的媒體環境,《報導者》堅持以非營利組織的模式投入公共領域的調查與深度報導。我們透過讀者的贊助支持來營運,不仰賴商業廣告置入,在獨立自主的前提下,穿梭在各項重要公共議題中。

今年是《報導者》成立十週年,請支持我們持續追蹤國內外新聞事件的真相,度過下一個十年的挑戰。